വിവിധ വിഭാഗം മ്യൂച്വല് ഫണ്ടുകളില് പ്രചാരം കൂടിയ ചില സ്കീമുകളുമായി ബന്ധപ്പെട്ട അടിസ്ഥാന വിവരങ്ങളാണ് ഈയാഴ്ച പങ്കുവെയ്ക്കുന്നത്. ഒറ്റത്തവണയായോ പ്രതിമാസ തവണകളായി എസ് ഐ പി വഴിയോ നിക്ഷേപം ആദ്യമായി ആരംഭിക്കാനാഗ്രഹിക്കുന്ന വ്യക്തികള് പലപ്പോഴും ഉയര്ത്തി വരാറുള്ള ചോദ്യങ്ങളില് ചിലതാണ് എന്താണ് ലാര്ജ് ക്യാപ്പ്, മിഡ് ക്യാപ്പ്, സ്മോള് ക്യാപ്പ് ഫണ്ടുകള് തമ്മിലുള്ള വ്യത്യാസം, ഏതു തരം നിക്ഷേപകര്ക്കൊക്കെയാണ് ഈ ഫണ്ടുകളെല്ലാം അനുയോജ്യം മുതലായവ.

ലാര്ജ് ക്യാപ്പും മിഡ് ക്യാപ്പും സ്മോള് ക്യാപ്പും തമ്മിലുള്ള ഘടനാപരമായ വ്യത്യാസം എന്താണെന്ന് മനസ്സിലാക്കുന്നതിന് മുമ്പ് മാര്ക്കറ്റ് ക്യാപ്പിറ്റലൈസേഷന് എന്താണെന്നത് തിരിച്ചറിയേണ്ടതുണ്ട്. കമ്പനിയുടെ മൊത്തം ഓഹരി എണ്ണത്തെ നിലവിലെ മാര്ക്കറ്റ് വിലകൊണ്ട് ഗുണിക്കുമ്പോള് കിട്ടുന്ന തുകയാണ് പ്രസ്തുത കമ്പനിയുടെ മാര്ക്കറ്റ് ക്യാപ്പിറ്റലൈസേഷന്. അതായത് നിലവില് കമ്പനിയുടെ ആകെ മൂല്യം എന്നര്ഥം.

ബോംബെ സ്റ്റോക്ക് എക്സ്ചേഞ്ചില് അയ്യായിരത്തില് പരം കമ്പനികള് ലിസ്റ്റ് ചെയ്യപ്പെട്ടതായാണ് കണക്ക്. അവ പുറത്തിറക്കിയിരിക്കുന്ന ഓഹരികളുടെ എണ്ണവും അവയുടെ നിലവിലെ മാര്ക്കറ്റ് വിലയും ഒന്നിനൊന്ന് വ്യത്യാസപ്പെട്ടിരിക്കുമെന്നത് നിശ്ചയമാണല്ലോ. അതുകൊണ്ടു തന്നെ കമ്പനികളുടെ മൂല്യം അഥവാ മാര്ക്കറ്റ് ക്യാപിറ്റലൈസേഷനും ഒന്നിനൊന്ന് വ്യത്യാസപ്പെട്ടിരിക്കും. ലിസ്റ്റ് ചെയ്യപ്പെട്ട എല്ലാ കമ്പനികളുടെയും മാര്ക്കറ്റ് ക്യാപ്പിറ്റലൈസേഷന് കണക്കാക്കിയതിന് ശേഷം വലിപ്പമനുസരിച്ച് റാങ്ക് പട്ടിക തയ്യാറാക്കുന്നു. തുടര്ന്ന് ഏറ്റവും മുകളില് വരുന്ന, അതായത് ഉയര്ന്ന മൂല്യമുള്ള ആദ്യത്തെ 100 ബ്ലൂചിപ് കമ്പനികളെ ലാര്ജ് ക്യാപ്പ് കമ്പനികളായും 101 മുതല് 250 വരെ റാങ്കില് വരുന്ന കമ്പനികളെ മിഡ്ക്യാപ്പ് കമ്പനികളായും 251 മുതല് താഴോട്ടു വരുന്ന എല്ലാ കമ്പനികളെയും സ്മോള് ക്യാപ്പ് കമ്പനികളായും പരിഗണിക്കപ്പെടുന്നു.

ഇനി ഈ മൂന്നു വിഭാഗം കമ്പനികളുടെയും ഓഹരികളില് നടത്തുന്ന നിക്ഷേപം മ്യൂച്വല് ഫണ്ടുകളുമായി എങ്ങനെ ബന്ധപ്പെട്ടിരിക്കുന്നുവെന്ന് നോക്കാം.

ലാര്ജ് ക്യാപ്പ് ഫണ്ടുകള്: ആകെ നിക്ഷേപത്തിന്റെ 80 ശതമാനമെങ്കിലും ലാര്ജ് ക്യാപ് കമ്പനികളുടെ ഓഹരികളില് മാത്രമായിരിക്കണമെന്നാണ് ലാര്ജ് ക്യാപ്പ് മ്യൂച്വല് ഫണ്ടുകള്ക്ക് സെബി നല്കിയിരിക്കുന്ന നിര്ദേശം. അതായത് ഇന്ത്യയിലെ മുന്നിര കമ്പനികളുടെ ഓഹരികളിലാണ് ലാര്ജ് ക്യാപ്പ് ഫണ്ടുകള് പ്രധാനമായും നിക്ഷേപം നടത്തുന്നതെന്നര്ഥം.

മിഡ് ക്യാപ്പ് ഫണ്ടുകള്: മിനിമം 65 ശതമാനമെങ്കിലും മിഡ് ക്യാപ്പ് കമ്പനികളുടെ ഓഹരികളില് മാത്രം നിക്ഷേപം നടത്തിവരുന്ന സ്കീമുകളാണ് മിഡ് ക്യാപ്പ് ഫണ്ടുകള്. വലിപ്പം അടിസ്ഥാനമാക്കി തയ്യാറാക്കിയ റാങ്ക് പട്ടികയിലെ 101 മുതല് 250 വരെയുള്ള കമ്പനികളുടെ ഓഹരികളിലാണ് മിഡ് ക്യാപ്പ് ഫണ്ടുകള് പണമിറക്കുന്നത്.

സ്മോള് ക്യാപ്പ് ഫണ്ടുകള്: വലിപ്പത്തിന്റെ കാര്യത്തില് 251-ാമത്തെ റാങ്ക് മുതല് താഴോട്ടു വരുന്ന ചെറുകിട കമ്പനികളുടെ ഓഹരികളില് ഏറ്റവും ചുരുങ്ങിയത് 65 ശതമാനമെങ്കിലും നിക്ഷേപിച്ചു വരുന്നവയാണ് സ്മോള് ക്യാപ്പ് ഫണ്ടുകള്.

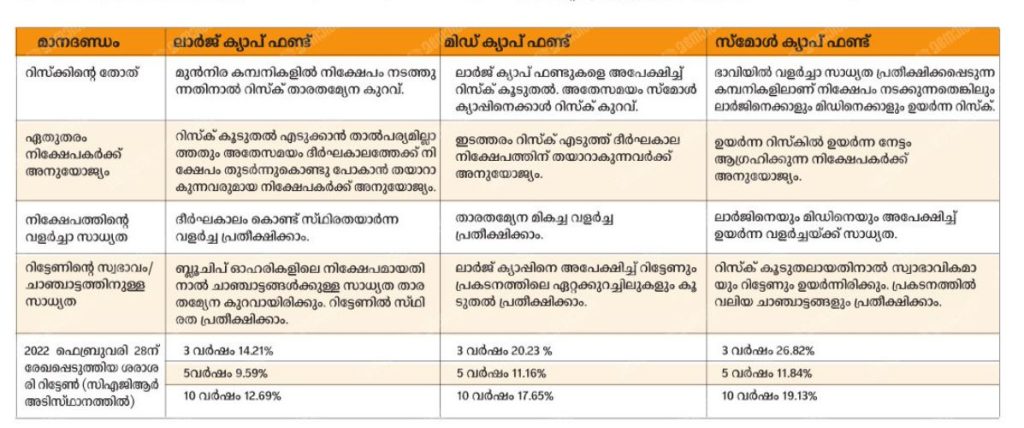

മൂന്നു തരം ഫണ്ടുകളും തമ്മിലുള്ള ഘടനാപരമായ വേര്തിരിവാണ് മുകളില് പരാമര്ശിച്ചതെങ്കിലും ഇവയില് പണം നിക്ഷേപിക്കുന്നതിന് മുമ്പ് നിക്ഷേപകര് മനസ്സിലാക്കേണ്ട മറ്റു കാര്യങ്ങള് താഴെ പട്ടികയില് നല്കിയിരിക്കുന്നു.

റിസ്കിന്റെ തോത് മുന്നിര കമ്പനികളില് നിക്ഷേപം നടത്തുന്നതിനാല് റിസ്ക് താരതമ്യേന കുറവ് ലാര്ജ്ക്യാപ്പ്ഫണ്ടുകളെ അപേക്ഷിച്ച് റിസ്ക് കൂടുതല്. അതേസമയം സ്മോള് ക്യാപിനെക്കാള് റിസ്ക് കുറവ്. ഭാവിയില് വളര്ച്ചാ സാധ്യത പ്രതീക്ഷിക്കപ്പെടുന്ന കമ്പനികളിലാണ് നിക്ഷേപം നടക്കുന്നതെങ്കിലും ലാര്ജിനെക്കാളും മിഡിനെക്കാളും ഉയര്ന്ന റിസ്ക്.

ഏത്തരം നിക്ഷേപകര്ക്ക് അനുയോജ്യം റിസ്ക് കൂടുതല് എടുക്കാന് താല്പര്യമില്ലാത്തതും അതേസമയം ദീര്ഘകാലത്തേക്ക് നിക്ഷേപം തുടര്ന്നുകൊണ്ടു പോകാന് തയ്യാറാകുന്നവരുമായ നിക്ഷേപകര്ക്ക് അനുയോജ്യം. ഇടത്തരം റിസ്ക് എടുത്ത് ദീര്ഘകാല നിക്ഷേപത്തിന് തയ്യാറാകുന്നവര്ക്ക് അനുയോജ്യം. ഉയര്ന്ന റിസ്കില് ഉയര്ന്ന നേട്ടം ആഗ്രഹിക്കുന്ന നിക്ഷേപകര്ക്ക് അനുയോജ്യം.

നിക്ഷേപത്തിന്റെ വളര്ച്ചാ സാധ്യത ദീര്ഘകാലം കൊണ്ട് സ്ഥിരതയാര്ന്ന വളര്ച്ച പ്രതീക്ഷിക്കാം. താരതമ്യേന മികച്ച വളര്ച്ച പ്രതീക്ഷിക്കാം. ലാര്ജിനെയും മിഡിനെയും അപേക്ഷിച്ച് ഉയര്ന്ന വളര്ച്ചക്ക് സാധ്യത.

റിട്ടേണിന്റെ സ്വഭാവം/ ചാഞ്ചാട്ടത്തിനുള്ള സാധ്യത ബ്ലൂചിപ്പ് ഓഹരികളിലെ നിക്ഷേമായതിനാല് ചാഞ്ചാട്ടങ്ങള്ക്കുള്ള സാധ്യത താരതമ്യേന കുറവായിരിക്കും. റിട്ടേണില് സ്ഥിരത പ്രതീക്ഷിക്കാം. ലാര്ജ് ക്യാപ്പിനെ അപേക്ഷിച്ച് റിട്ടേണും പ്രകടനത്തിലെ ഏറ്റക്കുറച്ചിലുകളും കൂടുതല് പ്രതീക്ഷിക്കാം. റിസ്ക് കൂടുതലായതിനാല് സ്വാഭാവികമായും റിട്ടേണും ഉയര്ന്നിരിക്കും. പ്രകടനത്തില് വലിയ ചാഞ്ചാട്ടങ്ങളും പ്രതീക്ഷിക്കാം.

First published in Malayala Manorama